Optionen – Teil 2: Put-Optionen

Im zweiten Teil der Beitragsserie „Optionen verstehen“ geht es um die Put-Optionen. In diesem Beitrag erfährst du was eine Put-Option ist, welche Eigenschaften dem Käufer und dem Verkäufer zukommen, die verschiedenen Risikoprofile, die verschiedenen Put-Arten und vieles mehr.

Weil es für das weitere Verständnis sehr wichtig ist, zu verstehen was eine Option ist, hier noch einmal eine kurze Wiederholung aus dem ersten Beitrag: Optionen – Teil 1: Die Grundlagen.

Was ist eine Option? (Wiederholung)

Ein Optionskontrakt oder auch Option genannt, ist eine Vereinbarung zwischen zwei Parteien, dem Verkäufer der Option und dem Käufer der Option, über ein Geschäft in der Zukunft. Optionen sind Termingeschäfte, die sich auf einen bestimmten Basiswert beziehen. Als Basiswerte kommen verschiedene Wirtschaftsgüter, wie beispielsweise Aktien, Rohstoffe oder Indizes infrage.

Eine Option besteht grundsätzlich aus drei Komponenten. Dem Basiswert (Underlying), dieser beschreibt das Wirtschaftsgut, welches der Option zugrunde liegt, der Laufzeit, also wie lange die Option gültig ist und dem Strike, den Preis, zu dem das Geschäft stattfinden soll.

Der Käufer der Option hat dabei das Recht, allerdings nicht die Pflicht, den Basiswert bis zu dem zuvor definierten Zeitpunkt (Expiry-Day) zu einem festgelegten Preis vom Verkäufer (Stillhalter) der Option zu kaufen (Call-Option) oder an ihn zu verkaufen (Put-Option). Dabei spielt es keine Rolle wie sich der Börsenkurs des Basiswertes, z.B. einer Aktie, in der Zwischenzeit verändert.

Für dieses Recht muss der Käufer dem Verkäufer (Stillhalter) eine Gebühr bezahlen. Diese nennt man Prämie oder auch Stillhalterprämie. Man kann das auch mit einer Versicherung vergleichen: der Verkäufer nimmt dabei die Rolle der Versicherung ein und der Käufer die des Versicherungsnehmers. Der Käufer (Versicherungsnehmer) möchte sich im Falle von Put-Optionen gegen fallende Kurse absichern und der Verkäufer (Versicherung) gibt ihm hierzu die Möglichkeit. Im Gegenzug dafür bekommt er eine Gebühr – die Prämie.

Was ist eine Put-Option?

Eine Put-Option ist eine Verkaufsoption die zwischen zwei Parteien geschlossen wird. Ein Put gibt dem Besitzer (Käufer) der Option das Recht, jedoch nicht die Pflicht, eine Aktie (Basiswert) bzw. ein Aktienpaket (in der Regel 100 Einheiten) innerhalb eines zuvor definierten Zeitraumes (Laufzeit), zu einem bestimmten Preis (Strike) zu verkaufen. Dabei spielt es keine Rolle wo der aktuelle Kurs der Aktie steht.

Beispiel

Für ein besseres Verständnis wie die Bezeichnung einer Option ausschaut, hier ein Beispiel:

EBAY Oct13’23 40 PUT

Basiswert/Laufzeit/Strike/Typ

In der Bezeichnung „EBAY Oct13’23 40 PUT“ sind alle relevanten Informationen der Option enthalten. Genau diese Bezeichnung würde auch in deinem Portfolio stehen, wenn du diese Option kaufst oder verkaufst.

EBAY: Ebay ist der Aktienticker und beschreibt den Basiswert, um den es in der Option geht. In diesem Fall ist es logischerweise die Ebay-Aktie.

Oct13’23: Beschreibt das Datum, bis zu dem die Option gültig ist. Wird die Option bis zu diesem Zeitpunkt nicht ausgeübt, verfällt sie wertlos und der Besitzer der Option konnte keinen Gewinn aus der Option ziehen, sondern erleidet einen Verlust in Höhe der gezahlten Prämie.

40: Die Zahl 40 beschreibt den Strikepreis. Also der Preis zu dem das Geschäft ausgeübt wird, wenn der Optionsbesitzer von seinem Recht Gebrauch macht. Der Optionsbesitzer kann also die Ebay-Aktien bis zum 13. Oktober 2023 für 40€/Stück an den Optionsverkäufer (Stillhalter) verkaufen.

PUT: Die Bezeichnung Put besagt lediglich, um welche Art von Option es sich handelt. In diesem Fall handelt es sich um eine Verkaufsoption. Bei einer Kaufoption würde dann statt Put die Bezeichnung Call am Ende der Options-Bezeichnung stehen.

Der Verkäufer einer Put-Option (short put)

Wie bereits besprochen gibt es bei Optionen immer zwei Parteien. Den Verkäufer (Stillhalter) und den Käufer. Wir wollen uns nun zuerst die Eigenschaften des Verkäufers anschauen. Um diese zu erläutern, beziehe ich mich auf das Beispiel der EBAY Option von oben (EBAY Oct13’23 40 PUT).

Der Verkäufer der Put-Option geht die Verpflichtung ein, 100 Ebay-Aktien zu je 40€ vom Optionsbesitzer zu kaufen, sollte dieser sein Recht ausüben. Bedeutet: ich, als Verkäufer, gebe dem Käufer der Option die Möglichkeit, die Aktien an mich zu verkaufen.

Dafür erhalte ich eine Prämie vom Optionskäufer. Die Höhe der Prämie ist im Allgemeinen abhängig vom aktuellen Kurs der Aktie, von der Volatilität, vom Strike und von der Laufzeit der Option. Eine realistische Prämie bei überschaubaren Risiko und einer Laufzeit von 30 Tagen wäre z.B. 1% des Gesamtwertes der Option. Das bedeutet für den Verkauf der Ebay-Option, bekomme ich eine Prämie von 40€ [(40€ x 100 STK) x 1%}].

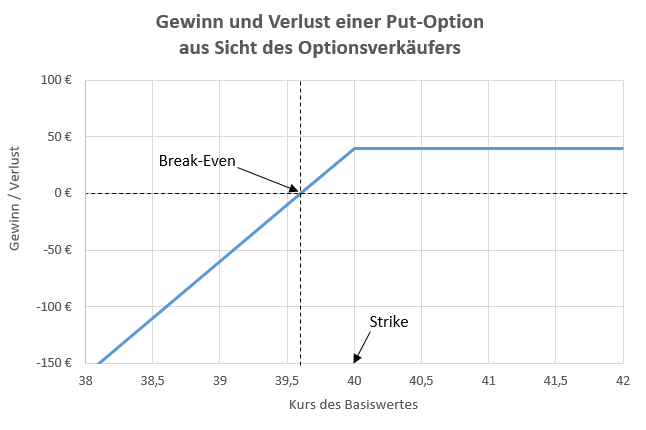

Risikoprofil des Put-Verkäufers

Der Maximalgewinn des Stillhalters ist zu jederzeit bekannt – es ist immer die Prämie, in diesem Fall also 40€. Der Maximalgewinn wird realisiert, wenn der Kurs am Ende der Laufzeit direkt am Geld ist, also bei 40€ oder wenn der Kurs über 40€ steigt – dabei spielt es keine Rolle wie hoch der Kurs steigt. Wichtig ist dabei nur, dass er am Ende der Laufzeit über 40€ liegt.

Wenn der Kurs am Expirations-Day (Verfallstag) allerdings unter 39,60€ steht, realisieren wir einen Verlust. Der Verlust ist abhängig davon, wie tief der Kurs der Aktie fällt (pro 1€ Kursverlust liegt der Buchverlust bei 100€, da sich eine einzelne Option in der Regel auf ein Aktienpaket von 100 Aktien bezieht).

Die Prämie reduziert den Break-Even-Punkt

Aber warum entsteht erst ein Verlust, wenn der Kurs unter 39,60€ fällt? Der Strike liegt doch bei 40€? Müssten wir dann nicht schon bei knapp unter 40€ einen Verlust erleiden? Nein. Das liegt an der Prämie, die wir als Optionsverkäufer eingenommen haben. Die Prämie gehört uns, egal wie sich der Kurs entwickelt. Das bedeutet die Prämie reduziert unseren Break-Even-Punkt, also den Punkt an dem wir anfangen Verluste zu machen. Und bei einer Prämie von 40€ reduziert sich der Break-Even-Punkt eben um jeweils 0,40€ pro Aktie = 40€ bei der Gesamtoption.

Im Diagramm siehst du das Risikoprofil noch einmal schematisch dargestellt. Aus dem Diagramm/Risikoprofil kannst du den Maximalgewinn, den Break-Even und deinen Buchverlust bis zu einem Aktienkurs von 38€ ablesen. Wichtig dabei ist zu verstehen, dass sich dieses Diagramm auf den Verfallstag also auf das Ende der Laufzeit bezieht. Während der Laufzeit sieht das Risikoprofil ein klein wenig anders aus – hierzu in einem der nächsten Beiträge mehr.

Fazit: Wenn wir als Verkäufer einer Put-Option auftreten, verdienen wir Geld, wenn der Kurs seitwärts läuft und wenn er steigt. Die Wahrscheinlichkeit, dass der Trade zu unseren Gunsten ausgeht liegt also bei 66,66%. Der Maximalgewinn ist auf die Höhe der Prämie begrenzt, der Verlust (Buchverlust) ist nicht begrenzt. Der Maximalverlust entsteht, wenn der Aktienkurs auf Null Euro fällt. Wichtig: Es handelt sich hier erst einmal um Buchverluste. Wird die Option ausgeübt bekommen wir immer noch die Aktien im Gegenzug. Diese haben dann zwar einen geringeren Wert als unser Einkaufspreis (Strike), der Kurs kann sich aber auch wieder erholen und dementsprechend entsteht uns möglicherweise überhaupt kein Verlust.

Der Käufer einer Put-Option (long put)

Wenn wir einen Put kaufen, dann gehen wir von fallenden Kursen im Basiswert aus. Eine Put-Option ist die einfachste Möglichkeit, um von fallenden Kursen zu profitieren. Durch die Option kaufen wir uns das Recht, den Basiswert zu einem festgelegten Preis innerhalb einer definierten Laufzeit zu verkaufen. Selbst wenn wir die Aktien überhaupt nicht besitzen, können wir mit dieser Option einen Gewinn erzielen – man nennt das dann die Aktien leerverkaufen.

Einen Put können wir aus zwei unterschiedlichen Beweggründen kaufen: entweder zur Absicherung bestehender Aktien-Positionen im eigenen Portfolio oder wir spekulieren auf fallende Kurse im Basiswert und möchten daraus einen Kapitalzuwachs erzielen.

Im Gegensatz zum Optionsverkäufer besitzen wir als Optionskäufer immer ein Recht. Wir können innerhalb der Laufzeit frei entscheiden, ob wir die Option ausüben, also den Basiswert (100 Ebay Aktien) zum Strike (40€) verkaufen möchten oder nicht. Für dieses Recht müssen wir die sogenannte Options- oder auch Stillhalterprämie an den Optionsverkäufer bezahlen.

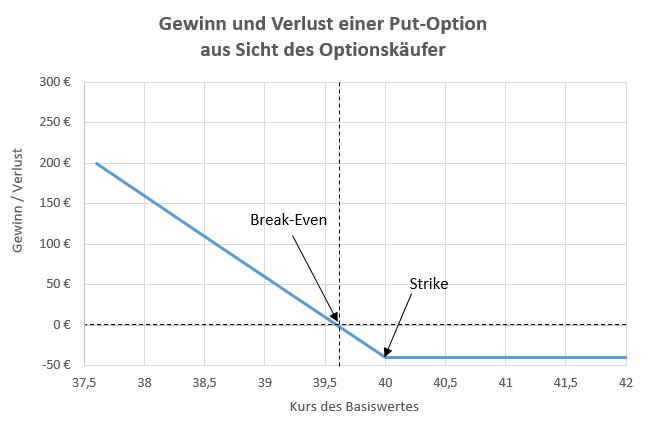

Risikoprofil des Put-Käufers

Als Optionskäufer ist unser Risiko zu jederzeit bekannt und auf die gezahlte Prämie, in unserem Beispiel also 40€, begrenzt. Des Weiteren haben wir ein unbegrenztes Gewinnpotenzial – theoretisch könnte der Aktienpreis ja bis auf Null fallen. Das bedeutet, wir haben hier genau das spiegelbildliche Risikoprofil zum Optionsverkäufer bei dem der Gewinn begrenzt ist und der Verlust unbegrenzt.

Angenommen der Kurs der Ebay-Aktie steht heute bei 40€. Wir gehen davon aus, dass der Kurs der Aktie innerhalb der nächsten 30 Tage fällt und kaufen den oben beschriebenen Put (EBAY Oct13’23 40 PUT). Hierfür müssen wir zunächst 40€ (die Prämie) investieren. Wir starten also erst einmal mit Verlust. Der Verlust ist genau auf die gezahlten 40€ begrenzt, egal wie sich der Kurs in den nächsten 30 Tagen entwickelt.

Die Prämie erhöht den Break-Even-Punkt

Einen wirtschaftlichen Vorteil bekommen wir sobald der Kurs unter 39,60€ fällt. Im Falle des Optionskäufers arbeitet nämlich die Prämie bis zu diesem Punkt (Break-Even) gegen den Käufer.

Fällt der Kurs unter 39,60€, so kommen wir in die Gewinnzone. Steht beispielsweise der Kurs am Verfallstag bei 38€, können wir die Aktien für 38€ am Markt kaufen und dann direkt über die Option für 40€ verkaufen. Unser Gewinn würde dann 160€ betragen. [40€ (Strike) – 38 (Marktpreis) – 0,4€ Prämie = 1,60€/ Aktie (160€ bei 100 Aktien)]. Um jeden Euro, um den der Kurs weiter fällt, steigt unser Gewinn um jeweils 100€, bis zu dem Punkt wo die Aktien praktisch wertlos sind.

Im Diagramm siehst du das Risikoprofil noch einmal schematisch dargestellt. Aus dem Diagramm kannst du den Maximalverlust, den Break-Even und den Gewinn bis zu einem Aktienkurs von 37,50€ ablesen. Auch hier bezieht sich das Diagramm auf den Verfallstag am Ende der Laufzeit – während der Laufzeit sieht das Risikoprofil etwas anders aus – hierzu in einem der nächsten Beiträge mehr.

Fazit: Wenn wir einen Put kaufen, profitieren wir von fallenden Kursen. Entweder wir kaufen einen Put, weil wir eine bestehende Aktienposition gegen fallende Kurse absichern möchten oder wir kaufen einen Put, um mit fallenden Kursen Geld zu verdienen. Als Put-Käufer gewinnen wir lediglich in einer von drei möglichen Marktentwicklungen. Nämlich nur wenn der Kurs fällt. Der Verlust ist dabei auf die gezahlte Prämie begrenzt. Der mögliche Gewinn ist mehr oder weniger unbegrenzt (Maximalgewinn = Strike x 100, sollte der Basiswert komplett wertlos werden).

Was passiert wenn die Put-Option ausgeübt wird?

Wenn die Option am Ende der Laufzeit im Geld ist, das bedeutet die Option hat einen inneren Wert und bringt dem Optionsbesitzer einen wirtschaftlichen Vorteil, wird die Option ausgeübt. In unserem Beispiel wäre das z.B. der Fall, wenn der Börsenkurs der Ebay-Aktie am Verfallstag unter 40€ steht. Wie gesagt kann der Optionsbesitzer zwar sein Recht über die komplette Laufzeit hinweg jederzeit selbst ausüben, ist eine Option allerdings am Expirations-Day (Verfallstag) im Geld, wird die Option vom Broker automatisch ausgeübt, der Optionsbesitzer muss hierzu nichts weiter tun.

Wir gehen davon aus, dass der Aktienkurs am Verfallstag bei 39€ liegt. Dann müssen wir 100 Ebay-Aktien für 40€ je Aktie vom Optionsbesitzer übernehmen. Ist das jetzt schlimm?

Zu aller erst sollten wir festhalten, dass wir in jedem Fall die Aktien günstiger gekauft haben, als wenn wir sie bei Eröffnung der Option direkt vom Markt gekauft hätten, da der Kurs zu diesem Zeitpunkt in aller Regel höher liegt als der Strike. Wir haben also Ebay-Aktien mit einem Rabatt gekauft. Aus diesem Grund sollten wir uns zur Gewohnheit machen, nur Puts auf Aktien zu verkaufen, die wir auch gerne im Portfolio hätten und von denen wir überzeugt sind, dass es gute Unternehmen sind. Denn dann ist es auch nicht weiter schlimm, wenn wir die Aktien eingebucht bekommen.

Jetzt liegt natürlich der aktuelle Kurs mit 39€ unter unserem Einkaufspreis von 40€. Halten wir die Aktien und verkaufen sie nicht, haben wir lediglich einen Buchverlust. Erst wenn wir günstiger verkaufen als wir bezahlt haben, realisieren wir einen echten Verlust. Wir können die Aktien aber prinzipiell solange halten, bis sich der Kurs erholt hat und dann eventuell mit Gewinn verkaufen. In der Zeit, in der der Kurs unter der Marke von 40€ liegt, können wir Call-Optionen auf die Aktien verkaufen und somit weitere Einnahmen generieren. Mehr zu Call-Optionen im nächsten Beitrag.

Die zwei Arten einer Put-Option

Grundsätzlich gibt es zwei unterschiedliche Arten einen Short Put zu verkaufen.

„Cash-secured Put“: Der Optionsverkäufer hat bei dieser Variante den vollständigen Betrag, welcher bei einer möglichen Ausübung benötigt wird, für die komplette Laufzeit auf dem Konto. Die Option ist somit mit Cash gedeckt und der Optionsverkäufer kann die Aktien im worst-case Szenario komplett bezahlen.

„Naked Put“: Wenn wir einen naked Put schreiben, also verkaufen, haben wir lediglich die Margin-Anforderung des Brokers auf unserem Konto hinterlegt. Das bedeutet, wenn die Option ausgeübt werden sollte, leiht uns der Broker den Geldbetrag, welcher für die Ausübung notwendig ist und wir müssen darauf Zinsen zahlen. Wir handeln im Endeffekt auf Kredit.

Ich persönlich handele lediglich mit Cash-secured Puts. Mit dieser Variante kann ich mein Risiko reduzieren und ich weiß jederzeit welche Folgen es hat, wenn ich bei einer Option ausgeübt werde. Ich würde dir ebenfalls empfehlen, nur mit dieser Variante zu handeln. Deshalb solltest du immer nur so viele Optionen verkaufen, wie du cash bezahlen kannst, wenn alle Optionen ausgeübt werden würden.

Fazit zu Put-Optionen

Ich bin ein großer Fan von Put-Optionen. Dabei stehe ich grundsätzlich auf der Verkäuferseite und agiere entsprechend als Stillhalter. Mit dem Verkauf von Optionen habe ich das Ziel, einen regelmäßigen Cashflow zu erzielen, wofür die sogenannten Stillhaltergeschäfte optimal geeignet sind. Des Weiteren profitiere ich als Stillhalter von einem systematischen Vorteil gegenüber dem Optionskäufer. Denn während ich in zwei von drei Fällen als Gewinner aus dem Geschäft gehe (bei seitwärts laufenden und steigenden Kursen), muss der Optionskäufer die Marktrichtung richtig einschätzen und profitiert lediglich bei fallenden Kursen.

Um mit Optionen sinnvoll handeln zu können, solltest du zumindest ein Startkapital von 5.000€ für den Optionshandel bereithalten. Hast du aktuell noch nicht soviel Kapital übrig, hilft dir mit Sicherheit ein Budgetplan, um deine Ausgaben im Blick zu behalten und diese zu reduzieren.

Weiterführende Informationen findest du unter anderen auf ESTABLY. Hier habe ich z.B. auch mein Optionsdepot und Handel meine Optionen.

Im nächsten Beitrag erfährst du alles rund um das Thema Call-Optionen.

Hat dir der Beitrag weitergeholfen? Hast du noch Fragen? Schreib es gerne unten in die Kommentare.