Geldmarkt ETFs: Mit 3,7% die bessere Alternative zum Tagesgeld?

Seit Ende Juli 2022 müssen Geschäftsbanken kein sogenanntes Verwahrentgeld mehr für Einlagen bei der Europäischen Zentralbank (EZB) bezahlen. Stattdessen bekommen sie auf ihre Einlagen von den Zentralbanken wieder Zinsen ausgezahlt. Der Zinssatz den die Banken von der EZB bekommen, nennt man Einlagenzins, dieser wiederum ist abhängig vom Leitzins. Der Leitzins im Euroraum liegt Stand August 2023 bei 4,25%, der Einlagenzins bei 3,75%. Leider geben Banken für Geld das auf dem Tagesgeldkonto geparkt wird, nur einen kleinen Teil dieser Zinsen an die Sparer weiter. Ganz anders sieht es allerdings bei Geldmarkt- bzw. Tagesgeld ETFs aus. Hier können Sparer im Optimalfall annährend so viel Zinsen erwirtschaften, wie die Höhe des Einlagensatzes des jeweiligen Währungsraumes. Was Geldmarkt ETFs sind und wie du von den höheren Zinsen profitieren kannst erfährst du in diesem Beitrag.

Was ist ein Geldmarkt ETF?

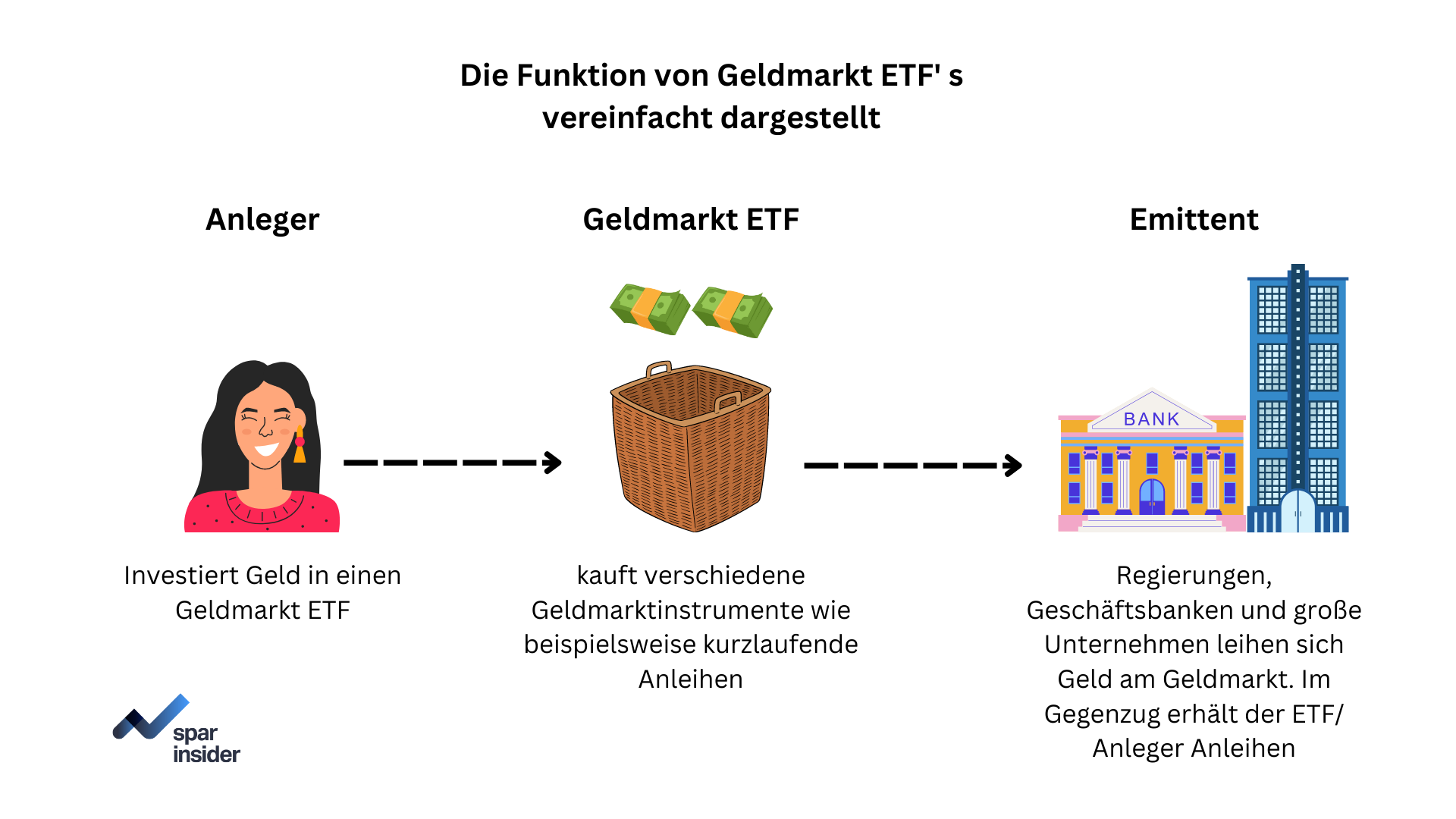

Geldmarkt ETF bzw. Tagesgeld ETF haben die selbe Bedeutung und unterscheiden sich lediglich im Namen. Im Englischen spricht man auch von Money Market ETF. Geldmarkt ETFs sind Investmentfonds die in kurzfristige Staatsanleihen oder in andere festverzinsliche Wertpapiere mit höchster Bonität investieren. Zu den Herausgebern von Anleihen zählen beispielsweise Regierungen, Finanzinstitute oder solide Unternehmen, die sich über die Geldmärkte Kapital für ihren kurzfristigen Finanzierungsbedarf beschaffen möchten. Die im ETF enthaltenen Anleihen bzw. Schuldverschreibungen haben eine maximale Laufzeit von 12 Monaten, weshalb sie auch von einem geringen Zinsänderungsrisiko profitieren und entsprechend schwankungsarm sind.

Neben den Herausgebern von Anleihen gibt es noch die Kapitalgeber, welche das notwendige Geldangebot bereitstellen. Im Gegensatz zu den erst genannten, verfolgen die Kapitalgeber, welche in der Regel ebenfalls Banken, Staaten oder Unternehmen sind, das Ziel der Kapitalvermehrung. Sie nutzen den Geldmarkt also für die kurzfristige Geldanlage.

Wie funktionieren Geldmarkt ETFs?

Mit Geldmarkt ETFs wurde eine einfache Möglichkeit für Anleger geschaffen, Kapital in den Geldmarkt zu investieren und durch dieses Investment unmittelbar von den Zinsbewegungen der EZB zu profitieren. Die Funktion ist dabei im Wesentlichen die gleiche wie bei einem normalen Aktien ETF. Geldmarkt ETFs bilden dabei einen zugrundeliegenden Index bzw. Referenzzinssatz ab. Für die Währung Euro ist dies in der Regel der Euro-Short-Term Rate (€STR), dieser wiederum bildet den Einlagenzins der EZB nahezu 1:1 ab. Die Geldmarkt ETFs werden genauso wie Aktien ETFs tagesaktuell an den Börsen gehandelt. Das enthaltene Kapital wird allerdings nicht in Aktien, sondern in unterschiedliche Geldmarktinstrumente investiert. Hierzu zählen unter anderem Anleihen, Termingelder, Einlagenzertifikate, Schuldscheindarlehen von Banken oder Unternehmen und Anteile an anderen Geldmarktfonds. Bei den im Index enthaltenen Instrumenten handelt es sich dabei immer um kurzfristige (maximal 12 Monate) laufende Schuldverschreibungen, also vereinfacht ausgedrückt um Kredite.

Was versteht man unter dem Geldmarkt?

Der Geldmarkt ist neben dem Kapital- und Kreditmarkt ein wichtiger Teil des Finanzmarktes, auf dem sich Zentralbanken, Geschäftsbanken, die Regierung und große Unternehmen gegenseitig mit Liquidität versorgen. Vereinfacht ausgedrückt treffen hier Akteure mit einer Geldnachfrage auf Akteure mit einem Geldangebot. Um Liquidität für den Zahlungsverkehr zu beschaffen, wird das Geld dann in Form von kurzfristigen Darlehen und Krediten untereinander gehandelt. Der Zinssatz zu dem die Kredite ausgegeben werden, setzt sich aus dem Leitzins der Zentralbank, der Inflation und dem Angebot und der Nachfrage nach Liquidität zusammen. Durch kurze Laufzeiten kann das Kreditausfallrisiko gering gehalten werden, weshalb auch die Zinsen in der Regel geringer sind als beispielsweise bei Aktien. Im Vergleich zu Giro- oder Tagesgeldkonten ist die Rendite aber dennoch höher.

Wie sicher sind Geldmarkt ETFs?

Grundsätzlich gelten Geldmarktfonds neben Tagesgeldkonten und Festgeldkonten zu den sichersten Anlagemöglichkeiten. Komplett risikofrei sind diese, wie bei allen Kapitalanlagen üblich, aber auch nicht. Wie bereits erwähnt sind die Herausgeber der Anleihen und damit die Akteure, die sich Kapital am Geldmarkt leihen, Regierungen, Geschäftsbanken und große Unternehmen mit höchster Bonität, womit das Risiko weitestgehend gesenkt werden kann. Dennoch kann es aufgrund von makroökonomischen Veränderungen wie beispielsweise der Zinspolitik, Veränderung der Inflation und Kreditausfallrisiken der Emittenten, zu Verlusten kommen.

Risiken bei Geldmarkt ETFs

| Zinsänderungsrisiko | Bonitätsrisiko | Währungsrisiko |

| Ein Zinsänderungsrisiko entsteht, wenn die Zinsen weiter steigen. Dadurch, dass neu herausgegebene Anleihen aufgrund der Zinserhöhung eine höhere Rendite mit sich bringen, sinkt der Kurs der „alten Anleihen“ und somit auch der Kurs des Geldmarkt ETF. | Am Geldmarkt werden grundsätzlich Darlehen und Kredite gehandelt. Zwar haben die Schuldner (Banken, Regierungen, Unternehmen) eine hohe Bonität, dennoch ist nicht ausgeschlossen, dass ein Schuldner ausfällt und den Kredit nicht zurückbezahlen kann. Hier spricht man dann vom Kreditausfallrisiko, welches zu Kursverlusten führen kann. | Werden Geldmarkt ETFs auf andere lautende Währungen, wie der Heimatwährung des Anlegers gekauft, entsteht ein Währungsrisiko. |

| Lösung | Lösung | Lösung |

| Geldmarkt ETFs wählen, die in sehr kurzlaufende Anleihen investieren z.B. in ETFs die den €STR direkt abbilden. Dieser bildet die Entwicklung von Anleihen ab die eine Übernacht Fälligkeit haben. Das bedeutet die Kredite laufen lediglich einen Tag. | Bei der Auswahl der ETFs sollte darauf geachtet werden, dass nur Anleihen von Schuldner mit höchster Bonität enthalten sind. Komplett lässt sich dieses Risiko dennoch nicht vermeiden. | Nur in Geldmarkt ETFs investieren, die in der jeweiligen Heimatwährung aufgelegt sind. |

Wie bei jedem Investment gibt es auch bei Geldmarkt ETFs ein gewisses Risiko – ohne Risiko keine Rendite. Meiner Meinung nach ist das Risiko bei dieser Anlagenform aber überschaubar. Wird bei der ETF Auswahl darauf geachtet, dass nur in sehr kurzlaufende Anleihen von Schuldner mit höchster Bonität und der Heimatwährung investiert wird, kann das Risiko zudem weiter reduziert werden.

Der euro short term rate (€STR) ist der Zins für sehr kurzlaufende Kredite die lediglich über Nacht gewährt werden. Deshalb sind Geldmarktfonds die den €STR abbilden sicherer als Geldmarkt ETFs die Anleihen mit längeren Laufzeiten enthalten.

Tagesgeld, Geldmarkt ETF und Festgeld im direkten Vergleich

Dadurch, dass Geldmarkt ETFs den Einlagenzins nahezu 1:1 abbilden, ist die Rendite immer annährend so hoch wie das aktuelle Zinsumfeld. Beim Tagesgeldkonto bist du als Sparer davon abhängig, ob und wie viel die Sparkassen und Volksbanken von den Zinsen an dich weitergeben. Oft werden dann nur minimale Zinssätze gewährt oder die Zinszahlungen sind zeitlich befristet.

Ein wesentlicher Vorteil von Tagesgeldkonten ist, dass diese in der Regel kostenfrei sind. Lediglich die Abgeltungssteuer von 25% zuzüglich Solidaritätszuschlag 5,5% und gegebenenfalls Kirchensteuer 8-9% fallen auf Zinserträge an und müssen abgeführt werden. Diese Steuern, kannst du dir bis zu 1.000€ über den Sparerpauschbetrag wieder zurückholen. Dagegen fallen bei Geldmarkt ETFs weitere Kosten und Gebühren an. Für den Kauf und Verkauf von ETF-Anteilen, können je nach Broker Ordergebühren anfallen. Des weiteren fallen laufende Kosten der ETF-Anbieter an. Diese liegen, je nach Fonds, zwischen 0,05% und 0,5% der Anlagensumme. Unabhängig vom Geldmarktfond können noch Depotgebühren anfallen. Um die letztgenannten Kosten zu vermeiden, nutze ich z.B. die kostenfreien Depots von Scalable und onvista.

| Geldmarkt ETF | Tagesgeld | Festgeld | |

| Risiko | Geringes Risiko (es ist keine Einlagensicherung notwendig, Fonds und ETFs sind Sondervermögen ) | Geringes Risiko – Einlagensicherung bis 100.000€ je Konto | Geringes Risiko – Einlagensicherung bis 100.000€ je Konto |

| Kosten | Steuern auf die Zinsen, Ordergebühren, Verwaltungsgebühren (TER), Kosten für evtl. Spreads | Keine, lediglich Steuern auf die Zinsen | Keine, lediglich Steuern auf die Zinsen |

| Verfügbarkeit | Täglich zu den Börsenzeiten | Täglich | Geld befindet sich auf einem geschlossenen Sparkonto und ist erst am Ende der Laufzeit verfügbar |

| Rendite | Entspricht dem aktuellen Zinsumfeld | Bankabhängig | Bankabhängig |

| Zinsen gleichbleibend? | Nein, die Höhe der Zinsen passt sich immer wieder dynamisch an das aktuelle Zinsniveau an | Nein, Banken können die Zinsen laufend an das Zinsumfeld anpassen | Ja, die vereinbarten Zinsen bleiben über die komplette Laufzeit gleich |

Wie hoch ist die Rendite von Geldmarkt ETFs?

Die Rendite ist abhängig vom jeweiligen Geldmarkt. Die wichtigsten Geldmärkte sind der Euro Geldmarkt, der US-Dollar Geldmarkt und der Geldmarkt in Britische Pfund. Wir betrachten hier die Renditeentwicklung von Geldmarkt ETFs in Euro.

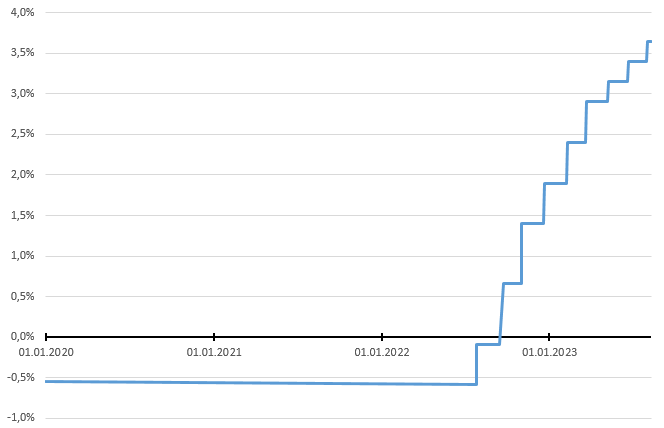

Von Anfang 2020 bis September 2022 lag der €STR und somit auch der Einlagenzins noch bei -0,5%. Entsprechend gab es auch für Geldmarkt ETFs eine negative Entwicklung. Seitdem die EZB im Juli 2022 angefangen hat die Leitzinsen wieder Stück für Stück anzuheben, steigen auch die Renditen der Tagesgeldfonds wieder.

Entwicklung des Euro short-term rate seit 2020

Stand August 2023 gibt es also auf Geldmarkt ETFs bei welchen der €STR zugrunde liegt, bis zu 3,7% Zinsen. Im Vergleich zum Tagesgeldkonto ist die Höhe der Zinsen zeitlich nicht begrenzt. Voraussetzung hierfür ist allerdings, dass die EZB die Leitzinsen nicht senkt.

Gut zu wissen: Den €STR gibt es seit Oktober 2019. Dieser hatte Ende 2021 den zuvor für die Abbildung des Einlagenzinssatzes zuständigen EONIA (Euro OverNight Index Average) abgelöst.

Vor- und Nachteile von Geldmarkt ETFs

| Vorteile | Nachteile |

| + Risikoarme Geldanlage: Im Vergleich zu anderen Anlagemöglichkeiten, wie Aktien oder Rohstoffe, risikoarme Möglichkeit Geld anzulegen. | – Höhere Kosten als beim Tagesgeldkonto: Es entstehen Kosten durch Ordergebühren die dein Broker für Käufe und Verkäufe verlangen kann und für die Verwaltung |

| + Liquidität: Geldmarkt ETFs werden über die Börse gehandelt und sind deshalb zu den normalen Börsenhandelszeiten verfügbar | – Rendite kann auch negativ sein: Abhängig von der Zinspolitik der EZB: werden die Leitzinsen bis in den negativen Bereich gesenkt wird auch die Rendite negativ |

| + Höhere Rendite als beim Tagesgeldkonto: Mit Geldmarkt ETFs können Anleger direkt von der Zinsentwicklung der Einlagenzinsen profitieren und sind nicht auf die Zinspolitik und die Weitergabe von Zinsen der Banken abhängig |

Geld, das auf Tagesgeldkonten geparkt wird, unterliegt der gesetzlichen Einlagensicherung. Das bedeutet, dass Beträge bis zu 100.000€ im Falle einer Bankeninsolvenz abgesichert sind. Diese Form von Sicherung gibt es bei Geldmarkt ETFs nicht. Allerdings wird bei Anlagen am Kapitalmarkt (wozu die Geldmarkt ETFs gehören) keine Einlagensicherung benötigt. Denn Fonds und ETFs gehören grundsätzlich zum Sondervermögen und bleiben immer im Eigentum des Anlegers, auch im Falle einer Insolvenz des ETF-Anbieters.

Welche Geldmarkt ETFs gibt es?

In Deutschland gibt es verschiedene Geldmarkt ETFs und Geldmarktfonds. Dabei ist hauptsächlich zwischen der Währung und der Laufzeit der enthaltenen Anleihen zu unterscheiden. Grundsätzlich ist es sinnvoller ETFs den Fonds vorzuziehen. ETFs sind passive Geldanlagen und bilden einen Markt über einen Index nach. Fonds hingegen haben einen aktiven Fondsmanager der versucht, besser als der Markt zu sein. Langfristig funktioniert dies aber in über 90% der Fälle nicht. Bei der Auswahl solltest du darauf achten, dass der ETF den €STR abbildet und in deiner Heimatwährung aufgelegt ist.

Ausgewählte Geldmarkt ETFs mit einer Übernacht Fälligkeit – also kürzest mögliche Laufzeit:

| Name | WKN | Fondsvolumen | Kosten (TER) p.a. | Fondsdomizil | Währung | Replikation | Ausschüttung |

| Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C | DBX0AN | 2.369 Mio. | 0,1% | Luxemburg | EUR | Swap basiert | thesaurierend |

| Xtrackers II EUR Overnight Rate Swap UCITS ETF 1D | DBX0A2 | 39 Mio. | 0,1% | Luxemburg | EUR | Swap basiert | ausschüttend |

| Lyxor Euro Overnight Return UCITS ETF – Acc | LYX0B6 | 808 Mio. | 0,1% | Frankreich | EUR | Swap basiert | thesaurierend |

Weitere Geldmarkt ETFs mit unterschiedlichen Laufzeiten und unter anderem auch auf anderen Währungen wie den US- Dollar oder Britischen Pfund findest du auf justETF.de.

Fazit: Geldmarkt ETFs als alternative zum Tagesgeld?

Geldmarkt ETFs bieten eine Möglichkeit sein Kapital liquide und relativ risikoarm anzulegen, weshalb sie als Alternative oder Ergänzung zum Tagesgeldkonto gesehen werden können. Anleger können im Vergleich zum Tagesgeld höhere Renditen erzielen und vom aktuellen Zinsniveau profitieren. Zu beachten gilt, dass Geldmarkt ETFs mit Kosten verbunden sind. Diese Kosten sollten beim Vergleich der Renditen berücksichtigt werden. Insbesondere für Anleger, die eine risikoarme Alternative suchen, um ihr Portfolio zu diversifizieren oder Kapital kurzfristig parken möchten und dabei höhere Renditen als beim Tagesgeld erzielen wollen, können Geldmarkt ETFs geeignet sein. Insbesondere sind Geldmarkt ETFs auch für Geldbeträge, welche über die gesetzliche Einlagensicherung von 100.000€ hinausgehen, geeignet. Denn auf einem Tagesgeldkonto würde in diesem Fall ein Totalverlust drohen.

Trotz der höheren Rendite als bei Tagesgeld- oder Girokonten sind Geldmarkt ETFs dennoch nicht für den langfristigen Vermögensaufbau geeignet. Hierfür ist die Rendite immer noch zu gering. Für den Vermögensaufbau bieten sich z.B. Aktien ETFs an.

Legst du einen Teil deines Geldes in Geldmarkt ETFs an? Schreib es gerne in die Kommentare.

Wenn du jetzt auch gerne mit dem Investieren in ETF’s starten möchtest, kann ich dir den Broker „Scalable“ (Anzeige) wärmstens empfehlen. Hier habe ich persönlich selbst mein Depot und bin top zufrieden.

Affiliate-Links

Die mit (Anzeige) gekennzeichneten Links sind Affiliate-Links. Wenn du auf einen solchen Link klickst und auf der Zielseite etwas kaufst, bekommen wir vom betreffenden Anbieter eine Vermittlerprovision. Du unterstützt sparinsider damit und es entstehen für dich keine Nachteile beim Kauf oder beim Preis.

Bei Scalable gibt es die Möglichkeit, ein kostenloses Depot zu eröffnen. Aber auch hier können beim Kauf von Wertpapieren und ETFs Kosten, in Form von Ordergebühren anfallen.

“Die in diesem Beitrag enthaltenen Äußerungen, Kommentare und sonstigen Inhalte sind auch dann, wenn einzelne Emittenten oder Finanzinstrumente genannt werden, nicht als Anlageberatung zu verstehen und stellen weder direkt noch indirekt eine Empfehlung oder Aufforderung zum Kaufen, Halten oder Verkaufen eines Finanzinstruments oder eine diesbezügliche Beratung dar.”

Mit Investitionen sind Risiken verbunden mehr dazu findest du hier.