Cost-Average-Effekt: Wie er dir beim Vermögensaufbau hilft

Der Cost-Average-Effekt, also Durchschnittskosteneffekt, hilft dir beim regelmäßigen Sparen in Aktien oder ETFs. Der Effekt ist deshalb so interessant, weil er uns beim Risikomanagement und bei der Renditesteigerung unterstützen kann. Was genau der Effekt ist und wie du von ihm profitieren kannst, erfährst du in diesem Beitrag.

Wenn wir uns mit der Geldanlage an der Börse beschäftigen und planen, Geld beispielsweise in einen ETF zu investieren, kommt früher oder später die Frage auf, wann der richtige Zeitpunkt zum Investieren ist. Die Timing-Frage ist eine der am häufigsten gestellte Frage, wenn es um Investitionen an der Börse geht. Ist jetzt der richtige Zeitpunkt? Sollte ich doch lieber noch warten bis die Kurse wieder gefallen sind? Diese oder ähnliche Fragen schwirren einem dann im Kopf herum. Mit einem Sparplan der über einen längeren Zeitraum regelmäßig mit der selben Sparrate ausgeführt wird, brauchen wir uns mit der Timing-Frage erst gar nicht beschäftigen und profitieren gleichzeitig vom Cost-Average-Effekt.

Was ist der Cost-Average-Effekt?

Langfristig gesehen war es in der Vergangenheit immer so gewesen, dass sich die Wirtschaft positiv entwickelt hat. Das bedeutet auch, dass sich Aktienkurse von soliden Unternehmen und ETFs langfristig immer positiv entwickelt haben. Dabei geht es allerdings nicht immer nur bergauf. Zwischenzeitlich wird es auch immer wieder schwächere Phasen geben, in denen die Kurse der Aktien und ETFs fallen, teilweise sogar ziemlich stark. Das ist allerdings überhaupt nicht negativ zu bewerten. Mit der Hilfe des Cost-Average-Effekt und der richtigen Strategie, können wir sogar von fallenden Kursen profitieren – vorausgesetzt der Kurs erholt sich langfristig wieder.

Denn eines ist klar: wenn die Kurse niedriger stehen, bedeutet das nichts anderes, als das die ETF-Anteile günstiger zu erwerben sind und wir für den selben Sparbetrag mehr ETF-Anteile wie vorher bekommen. Unser Einstandspreis bzw. unser Kaufpreis ist also geringer. Ganz einfach gesprochen: in Phasen in der die Kurse fallen und niedriger stehen, können wir ETF-Anteile mit Rabatt einkaufen. Das können wir mit dem Einkauf von reduzierter Ware im Supermarkt vergleichen. Schauen wir uns das Ganze doch mal anhand eines Rechenbeispiels an.

Cost-Average-Effekt Rechenbeispiel

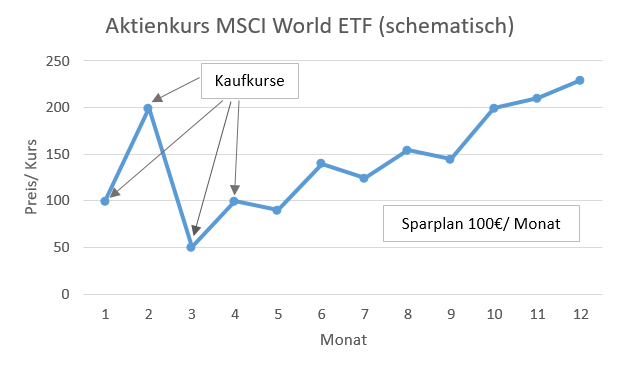

- Angenommen wir investieren jeden Monat 100€ in einen MSCI World ETF. Im ersten Monat in dem wir investieren, kostet ein ETF-Anteil 100€. Das bedeutet im ersten Monat bekommen wir genau für unsere Sparrate von 100€ genau einen Anteil vom ETF.

- Der Einfachheit halber nehmen wir an, dass der Kurs des ETFs im zweiten Monat auf 200€ steigt. Unsere Sparrate bleibt allerdings konstant bei 100€/Monat. Das heißt, im zweiten Monat bekommen wir für unsere 100€ nur noch 0,5 Anteile vom ETF in unser Depot gebucht.

- Im dritten Monat fällt der Kurs dann auf 50€. Wieder wird unser Sparplan mit 100€/Monat ausgeführt. In diesem Monat bekommen wir allerdings 2 ETF-Anteile für den selben Sparbetrag den wir in den beiden Monaten zuvor auch investiert haben.

- Im vierten Monat steigt der Kurs dann wieder auf 100€ und wir bekommen wieder genau einen Anteil am ETF.

Einmalanlage vs. Sparplan

Schauen wir uns nun doch einmal die Gesamtbilanz der vier Monate genauer an. Wir haben insgesamt 400€ investiert und dafür 4,5 Anteile am MSCI World ETF bekommen. Zum aktuellen Stand (also direkt nach dem vierten Monat) steht der Aktienkurs wieder bei 100€ und unsere 4,5 Anteile wären entsprechend 450€ (4,5×100€) Wert gewesen. Der Kurs des ETFs liegt im vierten Monat also genauso hoch wie im Monat der ersten Sparplanausführung. Statt 400€ die wir insgesamt investiert haben, ist der Wert unserer Anteile allerdings nicht bei 400€ sondern bei 450€. Die 50€ die wir „verdient“ haben, sind das Ergebnis des Cost-Average-Effektes. Hätten wir im ersten Monat 400€ als Einmalanlage investiert, wären unsere Anteile im vierten Monat lediglich 400€ Wert gewesen.

Wie profitierst du vom Cost-Average-Effekt?

Am besten profitierst du beim langfristigen Vermögensaufbau von diesem Effekt. Möchtest du langfristig ein Vermögen aufbauen, beispielsweise für die Altersvorsorge, macht es für Kleinanleger in aller Regel mehr Sinn kontinuierlich kleinere Beträge mittels Sparplan zu investieren, anstatt einmal eine große Summe. Wie bereits erwähnt ist bei einer Einmalanlage das Timing für den Erfolg der Geldanlage sehr entscheidend. Und weil an der Börse die Zukunft gehandelt wird, kann niemand, wirklich niemand!!! mit Gewissheit vorhersagen wie sich der Markt entwickeln wird. Ergo ist auch das richtige Timing schwierig bzw. unmöglich. Durch den Durchschnittskosteneffekt eliminierst du das Timing-Problem, also das Risiko zu einem ungünstigen Zeitpunkt in den Markt einzusteigen, weil du in einer festgesetzten Periode deine Anteile zum Durchschnittspreis kaufst.

Suche dir also am besten einen ETF aus, der sparplanfähig ist und deinen Kriterien entspricht. Dann richtest du einen Sparplan bei einem Broker ein und sparst monatlich immer den gleichen Betrag. Somit kannst du in den meisten Fällen deine Rendite erhöhen und dein Risiko minimieren. Denke immer daran, beim Investieren lautet die Regel Nummer 1: vermeide Verluste indem du dein Risiko managst bzw. reduzierst.

Weitere Vorteile für das Investieren mittels Sparplan

- Durch den geringen monatlichen Anlagebetrag wird keine große Anlagesumme benötigt – die Umsetzung ist schon ab wenigen Euros möglich

- Durch einen Sparplan wird das Sparen zur Gewohnheit und langfristig etabliert

- Das Geld ist nach jedem Monat direkt investiert und vom Girokonto runter und kann deshalb auch nicht für den Konsum ausgegeben werden

- Flexibler Anlagebetrag, der jederzeit erhöht oder gesenkt werden kann

- Weitestgehend Unabhängigkeit von schwankenden Kursen an der Börse

- Oftmals höhere Rendite als bei einer Einmalanlage

- Sparplan einfach online abschließen

Wann lohnt sich der Cost-Average-Effekt?

Der Cost-Average-Effekt lohnt sich bei Geldanlagen die regelmäßigen Schwankungen unterliegen. An den Finanzmärkten spricht man, wenn es um die Schwankungsbreite einer Anlage geht, üblicherweise auch von der Volatilität. Je größer die Volatilität, desto besser kann der Cost-Average-Effekt seine Wirkung entfalten. Für geringer schwankende Vermögenswerte, bei denen die Entwicklung üblicherweise konstant verläuft, wie es beispielsweise bei Immobilienfonds oder Staatsanleihen der Fall ist, ist der Cost-Average-Effekt weniger gut geeignet. Hier würde sich eine Einmalanlage besser bezahlt machen.

Möchtest du jetzt auch endlich beginnen deine Finanzen in die eigenen Hände zu nehmen und deinen ersten Sparplan einrichten, dann kann ich dir den Broker „scalable capital“ (Anzeige) wärmstens empfehlen. Ich persönlich bin seit mehreren Jahren bei Scalable aktiv und habe hier auch meine Sparpläne eingerichtet.

Investierst du schon mittels Sparplan und profitierst dadurch vom Cost-Average-Effekt? Schreib es gerne in die Kommentare.

Affiliate-Links

Die mit (Anzeige) gekennzeichneten Links sind Affiliate-Links. Wenn du auf einen solchen Link klickst und auf der Zielseite etwas kaufst, bekommen wir vom betreffenden Anbieter eine Vermittlerprovision. Du unterstützt sparinsider damit und es entstehen für dich keine Nachteile beim Kauf oder beim Preis.

Bei Scalable gibt es die Möglichkeit, ein kostenloses Depot zu eröffnen. Aber auch hier können beim Kauf von Wertpapieren und ETFs Kosten, in Form von Ordergebühren anfallen.

“Die in diesem Beitrag enthaltenen Äußerungen, Kommentare und sonstigen Inhalte sind auch dann, wenn einzelne Emittenten oder Finanzinstrumente genannt werden, nicht als Anlageberatung zu verstehen und stellen weder direkt noch indirekt eine Empfehlung oder Aufforderung zum Kaufen, Halten oder Verkaufen eines Finanzinstruments oder eine diesbezügliche Beratung dar.”

Mit Investitionen sind Risiken verbunden mehr dazu findest du hier.