Einkommensteuererklärung: Über 1000€ vom Finanzamt

Letzten Monat war es für mich wieder an der Zeit meine Einkommensteuererklärung für das zurückliegende Jahr zu machen. Diese mache ich jedes Jahr im Februar. Mit der Einkommensteuererklärung können zu viel gezahlte Steuern vom Finanzamt zurückgeholt werden. Es gibt bestimmte Personen die verpflichtet sind jährlich eine Steuererklärung abzugeben und welche, die sie freiwillig machen können.

Warum du auch eine Steuererklärung machen solltest, obwohl sie für dich freiwillig ist, erfährst du im folgenden Beitrag.

Was ist eine Einkommensteuererklärung?

Wenn wir von Steuererklärung sprechen, dann sprechen Arbeitnehmer oft auch vom Lohnsteuerjahresausgleich. Das ist aber nicht ganz korrekt. Die Steuererklärung die von Arbeitnehmern gemacht wird heißt Einkommensteuererklärung. Denn die Lohnsteuer wird vom Arbeitgeber einbehalten und direkt ans Finanzamt abgeführt. Das hat zur Folge, dass nur der Arbeitgeber einen Lohnsteuerjahresausgleich machen kann bzw. machen muss.

Mit der Einkommensteuererklärung kannst du als Arbeitnehmer zu viel gezahlte Steuern geltend machen und dir so zurückholen. Das bedeutet konkret, dass du dem Finanzamt deine tatsächlichen Einkommensverhältnisse vorlegst und so in vielen Fällen belegst, dass dir über das gesamte Jahr zu viel Einkommensteuer berechnet wurde.

Für wen ist die Steuererklärung Pflicht und für wen freiwillig?

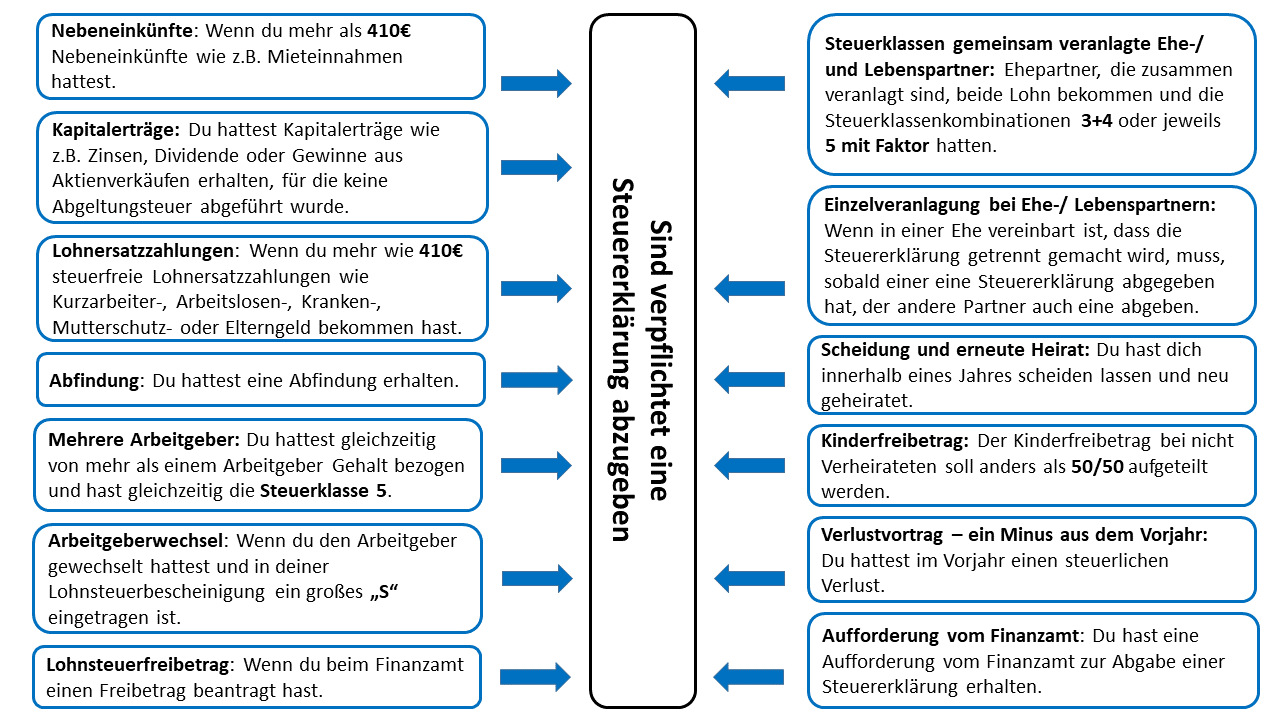

Verpflichtend ist die Einkommensteuererklärung für alle Selbstständigen, Freiberufler und Gewerbetreibenden, deren Einkünfte den Grundfreibetrag von 10.908€ (Stand 2023) übersteigen. Diese Personen müssen in jedem Fall eine Steuererklärung abgeben. Darüber hinaus gibt es auch Arbeitnehmer die verpflichtet dazu sind. Wenn bei dir eine der Positionen aus der folgenden Grafik zutrifft, bist auch du als Arbeitnehmer verpflichtet eine Steuererklärung abzugeben.

Wenn du nun zur Abgabe einer Steuererklärung verpflichtet bist, muss diese bis zum 31. Juli des Folgejahres beim Finanzamt abgegeben werden. Aufgrund der Corona-Pandemie wurde die Frist für das Steuerjahr 2022 bis zum 02. Oktober verlängert.

Für wen lohnt sich die Abgabe einer freiwilligen Steuererklärung?

Für viele Menschen kommt eine freiwillige Steuererklärung nicht in Frage. Logisch, im ersten Moment ist die Steuererklärung mit Arbeit verbunden. Dabei ist der Aufwand meistens überhaupt nicht so groß wie viele denken. Wenn man schon einmal eine Steuererklärung abgegeben hat, kann man zudem oft einige Punkte aus der vorherigen Steuererklärung übernehmen. Dadurch wird der Aufwand in den Folgejahren nochmal reduziert.

Im Jahr 2018 gab es in Deutschland ca. 26,3 Millionen unbeschränkt steuerpflichtige Personen, die nicht zu einer Einkommensteuererklärung verpflichtet waren. Von den 26,3 Millionen haben mit 14,3 Millionen Menschen rund die Hälfte eine Steuererklärung abgegeben. Hiervon haben 12,6 Millionen, sprich 88%, eine Steuerrückerstattung erhalten. Die Rückerstattung lag im Durchschnitt bei 1.072€.

Du siehst also: eine freiwillige Steuererklärung kann sich durchaus als lohnenswert erweisen und ist den Aufwand in den meisten Fällen Wert.

In welchen Fällen kannst du mit einer Rückerstattung rechnen?

Wenn bei dir mindestens einer der unten genannten Punkte zutreffend ist, ist die Chance groß, dass du vom Finanzamt eine Rückerstattung bekommst.

- Hohe Werbungskosten: Zu den bekanntesten Ausgaben die in vielen Fällen die Steuerlast verringern können, gehören die Werbungskosten. Der Arbeitgeber berücksichtigt für den Lohnsteuerabzug den Arbeitnehmer-Pauschbetrag in Höhe von 1.230€ (ab 2023 – davor 1.200€). Wenn du mit deinen Werbungskosten die Werbungskostenpauschale von 1.230€ überschreitest, mindert jeder weitere Euro dein zu versteuerndes Einkommen und du kannst somit mit einer Rückerstattung rechnen. Zu den Werbungskosten gehören unter anderem:

– Fahrtkosten zur Arbeitsstelle

– Berufliche Telefonkosten

– Arbeitszimmer für das Homeoffice

– Beruflich bedingte Umzugskosten

– Kosten für Weiterbildungen

– Kontoführungsgebühren für das Gehaltskonto

– Ausgaben für Arbeitskleidung oder privat gekaufte Geräte die beruflich genutzt werden (z.B. Laptop, Smartphone)

– Beiträge für Berufsverbände wie Gewerkschaften - Arbeitnehmersparzulage: Wenn du vermögenswirksame Leistungen von deinem Arbeitgeber bekommst und diese in einen Bausparvertrag, spezielle Aktienfonds oder ETF’s investierst, kannst du vom Staat eine Arbeitnehmersparzulage bekommen. Diese Zulage bekommst du, sollte dein jährliches Einkommen 17.900-20.000€ nicht übersteigen. Die Sparform entscheidet darüber bis zu welcher Einkommensgrenze du gefördert wirst.

- Verluste: Wenn du z.B. eine vermietete Wohnung hast und die Kosten hierfür die Einnahmen übersteigen, kannst du diese Verluste mit anderen Einkommensarten verrechnen und so deine Steuerlast reduzieren.

- Haushaltsnahe Dienstleistungen und Handwerkerkosten: Haushaltsnahe Dienstleistungen wie z.B. einen Gärtner, Putzkraft oder eine Pflegehilfe und Handwerkerkosten, etwa für Reparaturen oder den Schornsteinfeger, reduzieren das zu versteuernde Einkommen. Hierbei ist zu beachten, dass du lediglich 20% der Arbeitskosten absetzen kannst. Materialkosten kann eine Privatperson nicht von der Steuer absetzen.

- Zeitweise Beschäftigung: Wenn du z.B. aufgrund einer Schwangerschaft oder als Schulabgänger bzw. nach einer Weiterbildung eine Arbeitsstelle antrittst und deshalb nicht das komplette Jahr beschäftigt warst.

- Hochzeit: Wenn du geheiratet hast sind deine Chancen auf eine Rückerstattung ebenfalls gestiegen. Durch die Hochzeit und die dadurch entstehende Zusammenveranlagung werden viele Frei-/ und Pauschbeträge verdoppelt.

- Geburt eines Kindes: Für die Geburt eines Kindes gewährt der Staat einen weiteren Freibetrag – den Kinderfreibetrag. Dieser kann für jedes einzelne Kind angerechnet werden. Dieser Punkt kann bei gutverdienenden Eltern einen Steuervorteil bringen.

- Alleinerziehende: Alleinerziehende können einen Entlastungsbetrag von jährlich 4.008€ in Anspruch nehmen.

- Doppelverdiener mit Steuerklasse 5: Wenn beide Ehepartner die Steuerklasse 5 (ohne Faktor) haben winkt oft eine Steuererstattung.

- Außergewöhnliche Belastungen: Hohe Kosten wegen gesundheitlichen Problemen kannst du ebenfalls in der Steuererklärung angeben.

- Versicherungsaufwendungen: Beiträge für bestimmte privat abgeschlossene Versicherungen wie z.B. die Rürup-/ oder Riesterrente können in der Steuererklärung geltend gemacht werden.

Das sind nur einige Punkte die dein zu versteuerndes Einkommen reduzieren und so zu einer Rückerstattung führen können. Auf der Webseite „Steuerring“ findest du noch weitere hilfreiche Informationen zum Thema.

Welche Möglichkeiten hast du, um die Einkommensteuererklärung zu machen?

Um deine Einkommensteuererklärung zu machen hast du grundsätzlich mehrere Möglichkeiten:

- Mit Hilfe eines Steuerberaters: In diesem Fall gibst du alle erforderlichen Unterlagen deinem Steuerberater und dieser macht für dich die Einkommensteuererklärung. Die Kosten für die Steuererklärung sind unterschiedlich hoch. Frage hierzu am besten bei deinem Steuerberater nach.

- Lohnsteuerhilfeverein: Es gibt sogenannte Lohnsteuerhilfevereine die dich bei der Steuererklärung unterstützen. Um deren Hilfe in Anspruch nehmen zu können musst du Mitglied werden. Die jährlichen Mitgliedskosten sind abhängig von deinem Einkommen und liegen ungefähr zwischen 50€ und 400€. Die Mitgliedsgebühr gilt für alle Beratungsbelange die das Jahr über anfallen. Somit sind auch die Kosten für die Steuererklärung im Jahresbeitrag inkludiert.

- Mit Hilfe von Programmen/Software: Mithilfe von Software wie z.B. von smartsteuer oder WISO-Steuer kannst du deine Steuererklärung in Eigenregie erledigen. Der Vorteil ist, dass diese wesentlich günstiger sind wie ein Steuerberater. Einen Vergleich der besten Steuerprogramme findest du hier.

- Freunde oder Bekannte: Du kannst auch Freunde oder Bekannte fragen, ob sie dir bei deiner Steuererklärung helfen.

Machst du regelmäßig deine Steuererklärung? Hast du weitere Tipps für die Einkommensteuererklärung? Schreib es gerne unten in die Kommentare.